Daniel Goldberg disse hoje na CEO Conference do BTG que a correção no mundo tech e a rotação de ‘growth’ para ‘value’ criaram inúmeras distorções – e oportunidades – no mercado.

O sócio da Lumina Capital deu como exemplo o mercado de dívida conversível das empresas de tecnologia, para ele “uma das coisas mais interessantes do mundo de investimentos hoje.”

“Você começa a ter um universo que era impensável até o ano passado de busted converts,” títulos de dívida conversível que, com a queda da ação, estão negociando a um desconto do valor de face. O preço de conversão desses títulos tipicamente tem um prêmio de 20%, 30% ou 40% de onde a ação está negociando na hora do lançamento do papel.

“Você começa a ter um universo que era impensável até o ano passado de busted converts,” títulos de dívida conversível que, com a queda da ação, estão negociando a um desconto do valor de face. O preço de conversão desses títulos tipicamente tem um prêmio de 20%, 30% ou 40% de onde a ação está negociando na hora do lançamento do papel.

Dois tipos de investidores compram dívida conversível em ações: o que acredita de que a companhia vai crescer muito – ele vai conseguir converter com lucro lá na frente – mas quer um pouco de proteção do principal; e os que compram esses papéis para explorar a diferença entre a volatilidade implícita da dívida e a volatilidade realizada do papel.

Este último investidor costumam comprar os ‘converts’ e ficar short na ação para explorar apenas a volatilidade e não ficar direcional no papel. Quando a ação cai ele coloca o lucro do “short no bolso” e se livra do papel.

“Se o investidor compra compra uma dívida conversível, fica short na ação e a ação derrete, que foi o que aconteceu com várias companhias de tecnologia, o valor da opção que está embutido na dívida conversível tende a zero – porque está tão longe da conversão que ninguém liga mais para aquilo,” disse Daniel.

E como a dívida foi emitida a um cupom muito baixo, o papel acaba virando um valor mobiliário ‘órfão’ – ou seja, sem compradores.

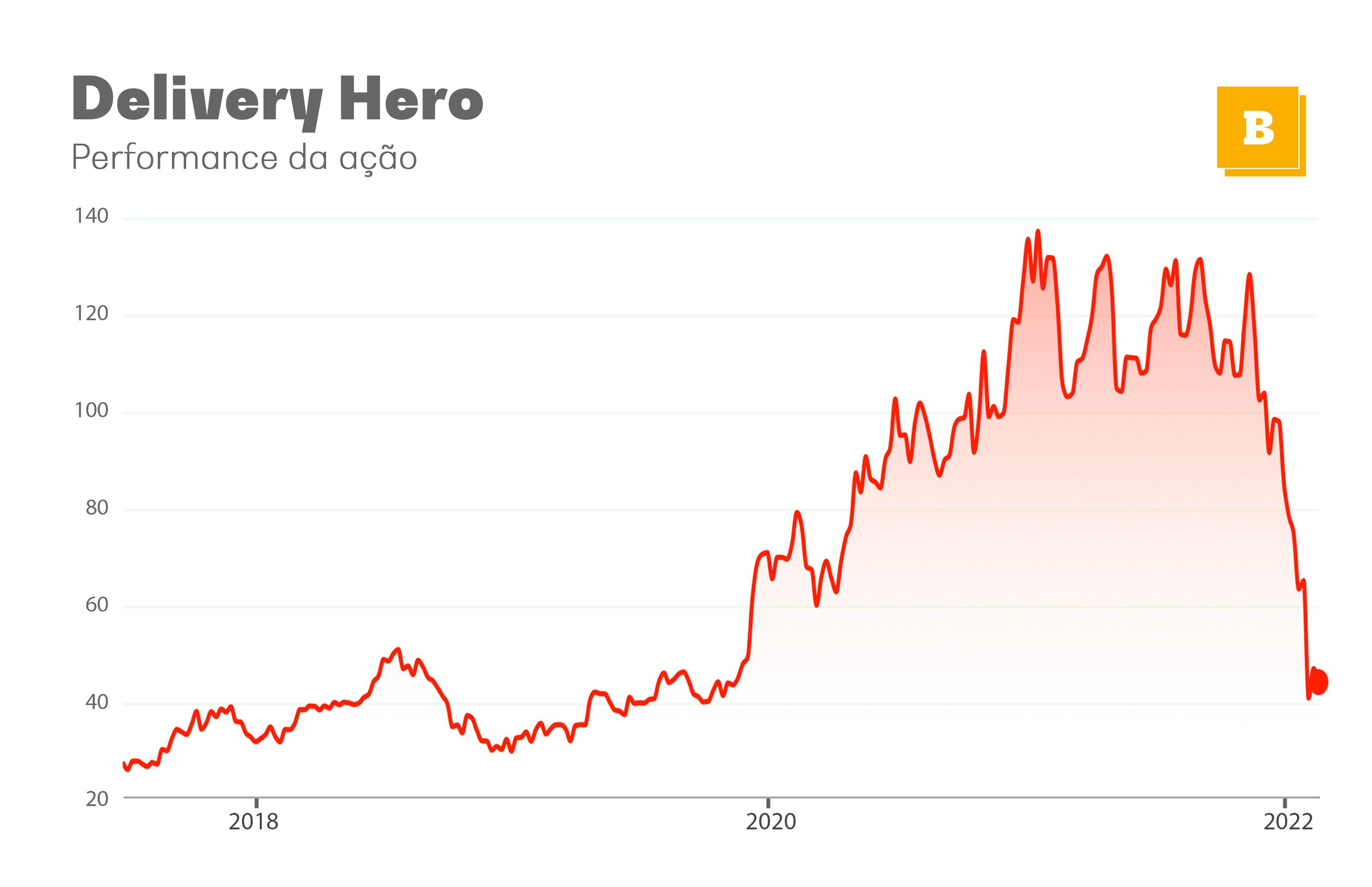

Ele deu o exemplo da Delivery Hero, a quarta maior empresa de food delivery do mundo, com market cap de cerca de € 11,3 bilhões.

A empresa fez duas emissões de dívida conversível, com cupons (juros) de 1% ou 2 % em euro e um prêmio de conversão de 40% na época da emissão. Com a queda da ação,o prêmio explodiu para 300%.

“Você precisa quadruplicar o valor da companhia para o valor da opção que está na dívida conversível valer alguma coisa. Esse troço foi abandonado. E você hoje pode comprar essa dívida do quarto maior food delivery do mundo, que vale € 11 bi e cuja dívida vale mais ou menos 9% do valor da firma,” a um preço de 85 centavos de dólar, o que implica um rendimento de 9% ao ano em dólar até o vencimento (em 2025).